本文

固定資産税・都市計画税の概要

固定資産税とは

固定資産税は、毎年1月1日(賦課期日)現在で、蟹江町内に固定資産(土地、家屋、償却資産)を所有している人に対し、その固定資産の価格をもとに算定される税金です。

固定資産税を納める人(納税義務者)

毎年1月1日に固定資産を所有している人です。

具体的には次のとおりです。

土地・家屋

登記簿または土地・家屋(補充)課税台帳に所有者として登記または登録されている人

償却資産

償却資産課税台帳に所有者として登録されている人

- ただし、所有者として登記(登録)されている人が1月1日前に死亡している場合等には、1月1日現在で、その土地や家屋を現に所有している人(相続人等)が納める人となります。

- また、2名以上で土地または家屋を共有されている場合は、共有者全員で連帯して納税する義務があります。この場合は、原則として、代表者の人に納税通知書をお送りしています。

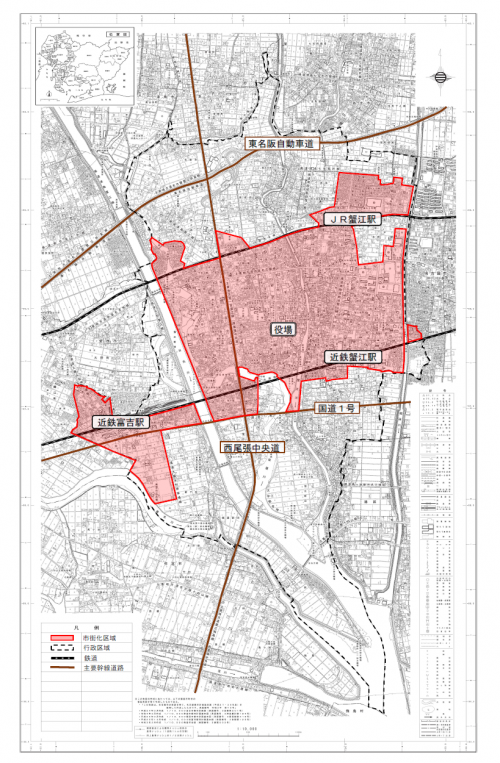

都市計画税とは

都市計画税とは、道路・公園・下水道整備などの都市計画事業や土地区画整理事業に要する費用に充てるために市町村が課税する目的税です。

都市計画税を納める人(納税義務者)

毎年1月1日(賦課期日)現在、市街化区域内に所在する土地または家屋を所有している人です。

蟹江町の市街化区域について

蟹江町内の市街化区域については、以下からご確認ください。

蟹江町都市計画図についての詳細はこちらのページをご確認ください。

固定資産税・都市計画税の対象となる資産

土地

田、畑、宅地、池沼、山林、原野、雑種地など

家屋

住宅、店舗、工場、倉庫、事務所、車庫など

固定資産税の対象となる資産

償却資産

構築物、機械及び装置、船舶、航空機、車両及び運搬具、工具、器具及び備品などの土地及び家屋以外の事業用資産で、法人税または所得税で減価償却の対象となるべき資産です。

なお、次に掲げるものは原則として課税の対象となりません。

- 耐用年数が1年未満の資産

- 取得価額が10万円未満の資産で法人税法等の規定により一時に損金算入されたもの(いわゆる少額償却資産)

- 取得価額が20万円未満の資産で法人税法等の規定により3年間で一括して均等償却するもの(いわゆる一括償却資産)

- 自動車税及び軽自動車税の課税対象となるもの

税額が決まるまで

固定資産税・都市計画税は次のような流れで決定され通知されます。

1.固定資産の評価は、総務大臣が定めた固定資産評価基準に基づいて行われ、町長がその価格を決定します。

土地及び家屋の価格

原則として3年ごとに評価替えを行います。この評価替えの年度を「基準年度」と言います。

基準年度の翌年度と翌々年度は、基本的に新たな評価をせず、基準年度の価格を据え置きます。最近では令和6年度が基準年度にあたり評価替えを行いました。

なお、土地の価格については、地価の下落があり価格を据え置くことが適当でないときは、価格の修正を行います。

償却資産の価格

毎年1月1日現在の償却資産の状況を1月31日までに申告していただき、これに基づいて毎年評価し、その価格を決定します。

2.価格をもとに課税標準額を算定します。

原則として固定資産課税台帳に登録された価格が課税標準額となります。

しかし、住宅用地のように課税標準の特例措置が適用される場合や、土地について税負担の調整措置が適用される場合は、課税標準額は登録された価格よりも低く算定されます。

3.固定資産課税台帳に価格や課税標準額等を登録します。

固定資産課税台帳を確認されたい場合は、固定資産の縦覧・閲覧制度をご利用ください。

4.税額を算定します。

固定資産税の計算式は

「 課税標準額 × 税率(1.4%) = 税額 」です。

ただし、課税標準額には免税点があり、蟹江町内に同一人が所有する土地、家屋、償却資産のそれぞれの課税標準額が土地30万円、家屋20万円、償却資産150万円に満たない場合には課税されません。

また、都市計画税の計算式は

「 課税標準額 × 税率(0.3%) = 税額 」です。

固定資産税について免税点未満のものは、都市計画税はかかりません。

5.税額等を記載した納税通知書を通知します。

固定資産税・都市計画税の納期は、年4回(4月、7月、12月、翌年2月)です。

納付についてのお願い

- 平成19年度から前納報奨金制度が廃止されたことに伴い、全期前納用の納付書がなくなりました。全期前納を希望される場合は、期別ごとの納付書をすべて利用しての納付をお願いします。

- 平成23年4月から、一部を除くコンビニエンスストア等でも納付できるようにりました。これに伴い、納付書を綴らずに送付していますので、紛失や納付の順番間違いにご注意ください。

- 口座振替による納付も受け付けておりますので、ぜひご利用ください。

固定資産税係からのお願い

以下の場合には税務課固定資産税係までご連絡などをお願いします。

1.宅地の利用状況を変更された人へ

住宅を取り壊して駐車場にされるなど、宅地の利用状況を変更されたまたは変更予定の場合、翌年度(ただし、1月2日から3月末日までの間の場合は翌々年度)から宅地の課税について変更させていただく場合もあるため、税務課固定資産税係までご連絡をお願いします。

町の固定資産評価補助員が現場を確認させていただきます。

2.建物を「新築」「増築」「取り壊し」した人へ

建物を新築、増築、取り壊した場合は、手続きが必要な場合があります。

「新築」「増築」したときは

固定資産税の適正な課税のため、建物の新築または増築をしたときは、税務課固定資産税係までご連絡をお願いします。

日程調整した後、町の固定資産評価補助員が現地確認や家屋調査等のため、お伺いさせていただきます。

「取り壊し」したときは

家屋を取り壊された場合は、翌年度(ただし、1月2日から3月末日までの間の場合は翌々年度)からその部分については課税されなくなりますので税務課固定資産税係まで「家屋取壊し(用途変更)届出書」を提出してください。

(登記のある建物で、法務局へ滅失登記の申請をされた場合は提出の必要はありません。)

この届出により現場を確認させていただき、家屋の滅失として処理します。

「家屋取壊し(用途変更)届出書」の様式については、下記からダウンロードできます。また、税務課固定資産税係の窓口でも配布しています。

家屋取壊し(用途変更)届出書 【PDF】[89KB]

注意事項

- 家屋に対する固定資産税・都市計画税は、毎年1月1日現在の状況に基づいて課税されますので、1月2日以降に取り壊した家屋については、その1年間は課税されることとなります。反対に、1月2日以降に新築、増築された家屋については、その1年間は課税されません。

- 住宅を取り壊した場合、住宅用地の特例が適用されなくなるため、土地に係る固定資産税・都市計画税が上がる場合があります。

- 登記のある建物については、法務局で滅失登記の申請を行ってください。

3.未登記家屋の名義変更をされる人へ

未登記(登記をしていない)家屋をお持ちの人で、売買や相続などにより所有者の変更がありましたら、「未登記家屋所有者変更届」を税務課固定資産税係までご提出ください。

固定資産税・都市計画税における土地および家屋の「所有者」は、原則として、登記簿に記載されている人であるため、登記のある固定資産に関しては、法務局での所有権移転の手続きを行っていただければ固定資産税・都市計画税の納税義務者についても変更されます。(役場での手続きは不要です。)

登記のない家屋の「所有者」は、家屋補充課税台帳に登録された人となります。

こちらは町でのみ管理されていますので、「未登記家屋所有者変更届」を提出していただく必要があります。

「未登記家屋所有者変更届」の様式については、下記からダウンロードできます。また、税務課固定資産税係の窓口でも配布しております。

未登記家屋所有者変更届 【PDF】 [166KB]

添付書類

1.相続・遺贈による場合

- 相続等を証明するいずれかの書類

・遺産分割協議書の写し及び相続人全員の印鑑登録証明書

・遺言書(公正証書遺言以外は家庭裁判所の検認を受けたもの)の写し - 1がない場合は、相続人全員の同意書及び印鑑登録証明書

- 以下のすべての書類(1に添付されている場合は不要)

・被相続人の出生から死亡までの戸籍(除籍)謄本

・新名義人の戸籍(除籍)謄本、戸籍附票

(相続の場合は、被相続人との関係が証明できるもの)

・旧・新名義人の住民票(除票)(住民票が蟹江町にある場合は不要)

2.売買・贈与による場合

- 売買契約書の写しまたは贈与を証明する書類の写し

- 旧名義人の印鑑証明書

- 新名義人の住民票の写し(住民票が蟹江町にある場合は不要)

※ 新名義人が法人の場合は法人登記簿の謄本、資格証明書など

3.その他による場合

内容により、必要な書類が異なりますのでお問い合わせください。

注意事項

- 未登記家屋の異動期日は、原則として届出を受理した日付となります。

賦課期日(1月1日)までに提出していただければ翌年度より新所有者に課税します。賦課期日より後であれば、翌年度は旧所有者に課税、翌々年度からは新所有者に課税となります。 - この届が提出されないと、誤った課税がなされるほか、納税証明等の発行に問題が生じたり、相続関係が複雑になるにつれて将来的に真の所有者への訂正が困難になるなどの恐れがありますので、忘れずに提出してください。登記のある家屋と未登記の家屋が混在している場合、忘れがちになるので注意してください。

- 未登記家屋所有者変更届の提出の遅れを理由とする過年度分の訂正は行いませんので、早めの提出をお願いします。

問合せ先

税務課 固定資産税係 (内線185、186、188)